DAKWAAN 1

HUKUM GST ADALAH HARAM – Dr Khairuddin Aman Razali, Ahli Parlimen Kuala Nerus

• Hukum memungut cukai bersifat ijtihad. Yusof Al Qaradawi di dalam kitabnya tentang zakat menyebut “pemerintah boleh memungut cukai atas alasan membangunkan negara… apatah lagi untuk membantu rakyat dari ditindas atau dimanipulasi oleh para peniaga yang mengaut keuntungan berlipat ganda dan ‘peniaga gelap’ yang mengelak dari membayar cukai”

• Pembangkang mentafsirkan hadis Rasulullah s.a.w di luar konteks.“la yadkhulul jannah sohibul maqsi…” yang bermaksud “tidak masuk syurga bagi pemungut atau pengutip cukai” ditujukan kepada pihak yang memungut cukai bagi tujuan peribadi atau puak secara sewenang-wenangnya

• Pada zaman Saidina Umar al-Khattab, beliau mengenakan pemungutan cukai 1/10 ke atas peniaga

• Pembangkang tidak menghuraikan kepentingan cukai yang diharuskan Islam bagi urusan mentadbir dan membangunkan negara serta menjaga kebajikan rakyat.

• Pada waktu yang sama, pembangkang tidak pula mengeluarkan pandangan mengharamkan SST, cukai sedia ada dan segala bentuk cukai yang dikutip oleh negeri pentadbiran pembangkang.

DAKWAAN 2

MALAYSIA MASIH BELUM BERSEDIA UNTUK MELAKSANAKAN GST – Rafizi Ramli, Ahli Parlimen Pandan

HANYA NEGARA KAYA SESUAI MELAKSANAKAN GST – Rafizi Ramli, Ahli Parlimen Pandan

HANYA NEGARA MISKIN PATUT MELAKSANAKAN GST – Dr Rosli Yaakop, Penceramah Pas & Bekas Timbalan Gebenor Bank Negara

Status ekonomi bukan faktor penentu untuk pelaksanaan GST. GST telah dilaksanakan bukan sahaja di negara berstatus maju malah negara berpendapatan rendah. Malaysia dikategorikan sebagai negara berpendapatan sederhana tinggi. Apabila dilaksanakan, Malaysia akan menjadi negara yang ke-40 dalam kategori ini.

DAKWAAN 3

HANYA NEGARA YANG KORUP DAN RASUAH SAHAJA LAKSANA GST – Dr Rosli Yaakop, Penceramah Pas dan Bekas Timbalan Gabenor Bank Negara

• Berdasarkan senarai Indeks Persepsi Korupsi (Corruption Perception index 2013) Transparency International, Denmark, New Zealand, Finland dan Sweden menduduki tempat tertinggi negara paling bersih dari rasuah. Keempat-empat negara ini juga telah melaksanakan GST.

DAKWAAN 4

GST TAK PERLU DILAKSANAKAN DAN KERAJAAN PATUT LAKSANA CUKAI-CUKAI YANG LAIN TERLEBIH DULU – Rafizi Ramli, Ahli Parlimen Pandan

• 8 negara telah memansuhkan cukai-cukai ini, iaitu Austria, Denmark, Germany, Sweden, Finland, Iceland, Luxembourg dan Sepanyol kerana cukai ini merupakan pertindihan kepada cukai-cukai sedia ada yang telah dikenakan ke atas golongan kaya.

• Golongan kaya memang membayar nilai cukai yang lebih tinggi berbanding golongan berpendapatan sederhana. Berdasarkan Jadual Kadar Cukai Pendapatan tahun 2014, kadar golongan yang mempunyai pendapatan bercukai RM 10,001 ke 20,000 setahun adalah 2%, iaitu sekitar RM 100 ke RM 200 manakala kadar golongan yang mempunyai pendapatan bercukai RM 100,000 setahun adalah jauh lebih tinggi, iaitu 26% atau RM 13,850.

• Dalam kes GST, berdasarkan kajian pola kepenggunaan, walaupun kadar yang dikenakan sama tetapi golongan kaya masih membayar jumlah yang lebih besar berdasarkan nilai barangan yang dibeli dan perkhidmatan yang digunakan.

• Pengenalan Capital Gain Tax (CGT) pula akan memberikan kesan negatif kepada pemilik saham-saham amanah hasil inisiatif kerajaan seperti ASN, ASB, ASW, ASM, ASD, ASG, AS1M dan lain-lain yang diperkenalkan oleh Permodalan Nasional Berhad (PNB), saham-saham amanah yang diwujudkan atau yang diurusniagakan oleh agensi- agensi atau syarikat berkaitan kerajaan (GLC) di peringkat Pusat atau kerajaan-kerajaan negeri termasuklah juga urusniaga saham oleh KWSP, Tabung Haji, saham koperasi dan lain-lain yang selama ini tidak dikenakan sebarang cukai.

DAKWAAN 5

KERAJAAN MELAKSANAKAN GST BAGI MENAMPUNG HUTANG NEGARA - Dr Dzulkefly Ahmad, AJK PAS Pusat

• TIDAK BENAR. Secara keseluruhan, prestasi ekonomi negara adalah baik. Hutang negara masih dalam keadaan terkawal, iaitu sebanyak RM 529.2 bilion dan di bawah paras 55% daripada keseluruhan Keluaran Dalam Negara Kasar (KDNK). Pada masa yang sama rizab antarabangsa negara masih kukuh, iaitu sebanyak RM 427.4 bilion (15 April 2014) dan kadar pertumbuhan negara pula adalah 6.4% berbanding dengan pertumbuhan ekonomi global iaitu hanya 3%.

Malaysia mempunyai kadar hutang luar negara berbanding KDNK yang lebih rendah berbanding beberapa negara di dalam Asia.

• Hampir keseluruhan Hutang Negara, iaitu 87% daripadanya adalah Hutang Dalam Negara, iaitu hutang yang berpunca daripada rakyat Malaysia sendiri. Hutang Luar Negara Malaysia hanya 13% sahaja.

• Hutang Negara jauh lebih rendah daripada negara-negara seperti Amerika Syarikat mempunyai hutang sebanyak USD 17.5 trilion, iaitu 104.5% daripada KDNK, Jepun, USD 14.1 trilion (237.3% KDNK), United Kingdom, USD 2.3 trilion (90.0% KDNK) dan Singapura USD 308 bilion (107.8% KDNK).

• Kerajaan melaksanakan GST kerana lebih cekap, berkesan dan telus berbanding SST justeru dapat meminimumkan ketirisan dan pengelakan cukai oleh peniaga. Jumlah kutipan yang lebih baik ini nanti dapat digunakan untuk perbelanjaan mengurus dan pembangunan negara.

DAKWAAN 6

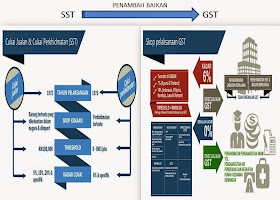

SKOP PELAKSANAAN GST LEBIH MELUAS BERBANDING SST – Rafizi Ramli, Ahli Parlimen Pandan

SEMUA PERKHIDMATAN ATAU BARANG YANG TIDAK DIMASUKKAN SEBAGAI ‘DIKECUALIKAN’ AKAN DIKENAKAN GST – Rafizi Ramli, Ahli Parlimen Pandan

DULU KURANG BARANG DAN PERKHIDMATAN YANG DI CUKAI, SELEPAS GST LEBIH BANYAK YANG DICUKAI – Rafizi Ramli, Ahli Parlimen Pandan

• Di bawah GST terdapat barangan-barangan yang tidak dikenakan GST (GST 0%) dan dikecualikan GST yang terdiri daripada barangan keperluan asas dan perkhidmatan-perkhidmatan tertentu.

• Di bawah SST, SEMUA barang atau produk sama ada yang dikilang di Persekutuan atau yang diimport adalah bercukai jualan melainkan dikecualikan khusus oleh Menteri Kewangan di bawah Seksyen 8 Akta Cukai Jualan 1972 melalui Perintah Cukai Jualan (Pengecualian) 2008.

• Perintah Cukai Jualan 2012 menetapkan Cukai Jualan adalah sebanyak 10% melainkan barangan dalam Jadual 1, yang tidak dikenakan cukai, Jadual 2, sebanyak 5%, Jadual 3, sebanyak 20% dan Jadual 4, yang mempunyai kadar spesifik.

• Di bawah SST juga terdapat Cukai Perkhidmatan yang dikenakan sejak tahun 1975, bermula dengan 5% dan dinaikkan pada tahun 2011 kepada 6%. Cukai ini dikenakan ke atas:-

i. barangan dan perkhidmatan tertentu yang ditetapkan termasuk penyediaan makanan, minuman dan tembakau; penyediaan bilik untuk penginapan dan premis untuk mesyuarat, konvensyen, dan pertunjukan kebudayaan dan fesyen; perkhidmatan kesihatan, dan penyediaan penginapan dan makanan oleh hospital swasta.

ii. perkhidmatan profesional dan perundingan yang diberikan oleh akauntan, peguambela dan peguamcara, jurutera, arkitek, juru ukur (termasuk penilai, penaksir dan ejen hartanah), agensi pengiklanan, firma perunding, pembekal perkhidmatan pengurusan, syarikat insurans, pusat servis dan pembaikan kenderaan bermotor, syarikat perkhidmatan telekomunikasi, agensi perkhidmatan keselamatan dan kawalan, kelab rekreasi, operator perkhidmatan parkir, ejen harta dan firma perkhidmatan penghantaran cepat

iii. agensi sewaan kereta yang dilesenkan di bawah Akta Lembaga Pelesenan Kenderaan Perdagangan 1987 yang mempunyai perolehan jualan tahunan RM300,000 ke atas,

iv. agensi pekerjaan yang mempunyai perolehan jualan tahunan RM150,000 ke atas,

v. syarikat yang menyediakan perkhidmatan pengurusan, termasuk perkhidmatan pengurusan dan penyelarasan projek, yang mempunyai perolehan jualan tahunan RM150,000 ke atas;

vi. hotel yang mempunyai 25 bilik dan restoran.

vii. Berkuatkuasa dari 1 Januari 2010, cukai perkhidmatan dikenakan ke atas kad kredit dan kad caj termasuk kad-kad yang dikeluarkan secara percuma

DAKWAAN 7

PELAKSANAAN GST MEMBEBANKAN RAKYAT – Dr Dzulkefly Ahmad, AJK PAS Pusat

Berbanding sistem percukaian sedia ada, iaitu SST, GST lebih baik kerana:

• Percukaian lebih ADIL kerana tidak berlaku keadaan cukai dikenakan ke atas cukai dan kesan penggandaan cukai dalam harga barangan dan perkhidmatan

• Harga lebih TELUS kerana pengguna tahu sama ada sesuatu barang dikenakan cukai atau tidak. Pengguna juga tahu nilai cukai dalam harga barangan dan perkhidmatan yang dibayar.

• KOS perniagaan DIKURANGKAN kerana cukai input boleh dituntut dan menyebabkan harga barangan lebih KOMPETITIF. Kos perniagaan yang lebih rendah juga meningkatkan daya saing eksport negara.

• Untuk tempoh jangka panjang, Kerajaan dapat meminimumkan INFLASI dalam negara kerana dapat menganggar kos dan margin ketuntungan peniaga justeru manipulasi harga dan pengambilan untung yang berlebihan dapat dikesan dan dihalang

• Hampir 89% rakyat Malaysia yang berpendapatan rendah dan sederhana akan menikmati kesan pengurangan kadar cukai dan kos penghasilan terhadap barangan dan perkhidmatan berbanding membayar kesan penggandaan cukai dan pertindihan cukai ke atas berangan dan perkhidmatan yang mereka beli dan gunakan hari ini di bawah SST.

DAKWAAN 8

PERTAMBAHAN HASIL NEGARA ADALAH KERANA RAKYAT YANG MISKIN DAN BERPENDAPATAN RENDAH DIKENAKAN GST – Rafizi Ramli, Ahli Parlimen Pandan

• TIDAK BENAR. Pertambahan hasil adalah kerana kerajaan dapat meminimumkan ketirisan dan pengelakan cukai oleh peniaga.

• Dalam sistem SST, pengilang boleh mengelakkan cukai dengan mengisytiharkan harga yang lebih rendah untuk barangan yang dibeli dan dijual. Pemborong dan peruncit pula tidak dikenakan cukai walaupun mereka mengambil untung dari kesan penggandaan cukai (cukai terselindung) ke atas pengguna.

Dalam sistem GST, pengelakkan cukai dan ketirisan boleh diminimumkan

• Kajian pola kepenggunaan golongan berpendapatan tinggi dan golongan berpendapatan rendah dalam gambarajah di bawah, didapati golongan berpendapatan tinggi akan membayar cukai yang lebih banyak daripada golongan berpendapatan rendah

DAKWAAN 9

RAKYAT YANG AKAN TANGGUNG GST DAN BUKAN PENIAGA

1. GST adalah cukai kepenggunaan. Sememangnya pengguna yang akan bayar GST.

2. Sama seperti di bawah SST, pengguna masih perlu membayar kesan penggandaan cukai dalam margin yang tidak kelihatan jumlahnya.

3. Perbezaannya, di bawah GST, TUNTUTAN GST membolehkan elemen cukai tidak dijadikan sebahagian daripada kos oleh peniaga dalam pengambilan margin sehingga mengakibatkan kesan penggandaan. Kesan penggandaan cukai ini yang menyebabkan harga barangan di bawah SST lebih tinggi.

4. Cara mengira di atas tidak tepat. Dalam perniagaan seharian cara pengiraan di bawah lebih tepat:-

Gambarajah menunjukkan kos perniagaan dan harga sepatutnya lebih rendah di bawah GST berbanding SST kerana elemen cukai TIDAK menjadi sebahagian daripada kos kerana peniaga dibenar membuat tuntutan

DAKWAAN 10

WALAUPUN BERAS TIDAK DIKENAKAN GST, HARGANYA AKAN NAIK KERANA KOS MESIN, ELEKTRIK DAN SEBAGAINYA - Rafizi Ramli, Ahli Parlimen Pandan

• Beras adalah barangan yang dikenakan kadar Sifar GST bukan dikecualikan GST

• Di bawah kadar Sifar GST, Cukai INPUT, iaitu cukai yang dikenakan ke atas bahan mentah, mesin, penyelengaraan mesin, elektrik, bekalan air dan nilai tambah yang lain boleh dituntut

• Kos penghasilan di bawah GST dengan itu menjadi lebih murah, iaitu RM 37.60 berbanding di bawah SST, RM40.00

• Jika margin Pengilang RM10, harga beras di bawah GST sepatutnya boleh diturunkan oleh Pengilang untuk Pengguna

DAKWAAN 11

WALAUPUN DIKECUALIKAN GST, KOS KESIHATAN AKAN MENINGKAT – Amiruddin Abdul Satar, Presiden Kumpulan Perubatan Johor (KPJ)

DAKWAAN 12

PERLAKSANAAN GST AKAN MENYEBABKAN PENIAGA TERPAKSA MENANGGUNG KOS TAMBAHAN SEBANYAK RM15,000 SETAHUN. KOS PERNIAGAAN DAN HARGA BARANG AKAN NAIK - Rafizi Ramli, Ahli Parlimen Pandan

• Sebanyak RM 350 juta diperuntukan oleh kerajaan untuk membantu kos permulaan pelaksanaan GST oleh peniaga. RM 98 juta bagi kos penyediaan sistem computer, RM150 juta bagi penyediaan perisian perakaunan kepada Perusahaan Kecil Sederhana (PKS) dan RM100 juta sebagai geran latihan kepada peniaga untuk menjalani latihan GST secara PERCUMA

• Sebagai insentif pelaksanaan GST, kerajaan menurunkan cukai pendapatan syarikat daripada 25% kepada 24% dan syarikat kecil/sederhana daripada 20% mulai tahun taksiran 2016 serta koperasi sebanyak 1 ke 2 % kepada 19% mulai tahun taksiran 2015.

• Potongan cukai bagi yuran kesetiausahaan dan pemfailan cukai mulai tahun taksiran 2015.

• Potongan cukai tambahan untuk kos membeli peralatan dan perisian ICT bagi tahun taksiran 2014 dan 2015.

• Walaupun terdapat sedikit kos untuk melaksanakan GST, namun peniaga sanggup menyerap kos ini kerana kos ini jauh lebih kecil berbanding dengan tuntutan cukai input yang dapat mengurangkan kos perniagaan mereka.

DAKWAAN 15

GST AKAN MENINGKATKAN KADAR INFLASI - Rafizi Ramli, Ahli Parlimen Pandan

• Berdasarkan Ucapan Bajet 2015, Perdana Menteri mengumumkan bahawa 944 jenis barangan dan perkhidmatan, harga 56% atau 532 lagi TURUN sehingga 4.1%, 37.5% atau 354 daripadanya naik tidak melebihi 5.8% dan 6.1% atau 58 TIDAK BERUBAH.

• Kajian McLure (1987) menyimpulkan bahawa: “Peningkatan harga yang diaruhkan oleh VAT adalah fenomena satu kali; walaupun ia diukur sebagai luahan inflasi, ia tidak merupakan peningkatan terhadap kadar inflasi”

• Kajian Bolton dan Dollery, 2004 di tiga buah negara New Zealand (mula GST 1986), Kanada (mula 1991) dan Australia (mula 2000) juga menunjukkan bahawa “di ketiga-tiga buah negara kesannya adalah sementara. New Zealand menerima impak yang paling besar (sebelum pelaksanaan dan pada tahun 1986), Australia menerima kesan inflasi harga pengguna yang paling rendah dan Kanada di antara kedua-dua negara. Magnitud impak kemudiannya kelihatan mengikut trend menurun sepanjang tempoh analisis.”

DAKWAAN 16

KADAR GST AKAN DINAIKKAN DI MASA AKAN DATANG

Berdasarkan rekod lampau kerajaan mengekalkan kadar cukai jualan sejak tahun 1972. Kerajaan juga tidak menaikkan kadar cukai perkhidmatan secara mendadak sejak tahun 1975. Hanya berlaku kenaikan cukai perkhidmatan sebanyak 1% iaitu dari 5% kepada 6% selepas 20 tahun cukai perkhidmatan dilaksanakan.

Kadar cukai tidak langsung (SST) cukai korporat dan cukai pendapatan

di Malaysia dari tahun 2006 hingga 2014

.jpg)

.jpg)

.jpg)

No comments:

Post a Comment